a16z 给 LP 净回报已达 250 亿美金,4 款极简但赚钱的产品

a16z 已经成为 VC 行业一个非常独特的存在,但它离 VC 其实已经有点远了。其规模越做越大,在去年的基金募集了 72 亿美金后《a16z 新基金超目标募了 72 亿美金,投资范式开始变了》,今年他们打算再次募集 200 亿美金,重点投资 AI。

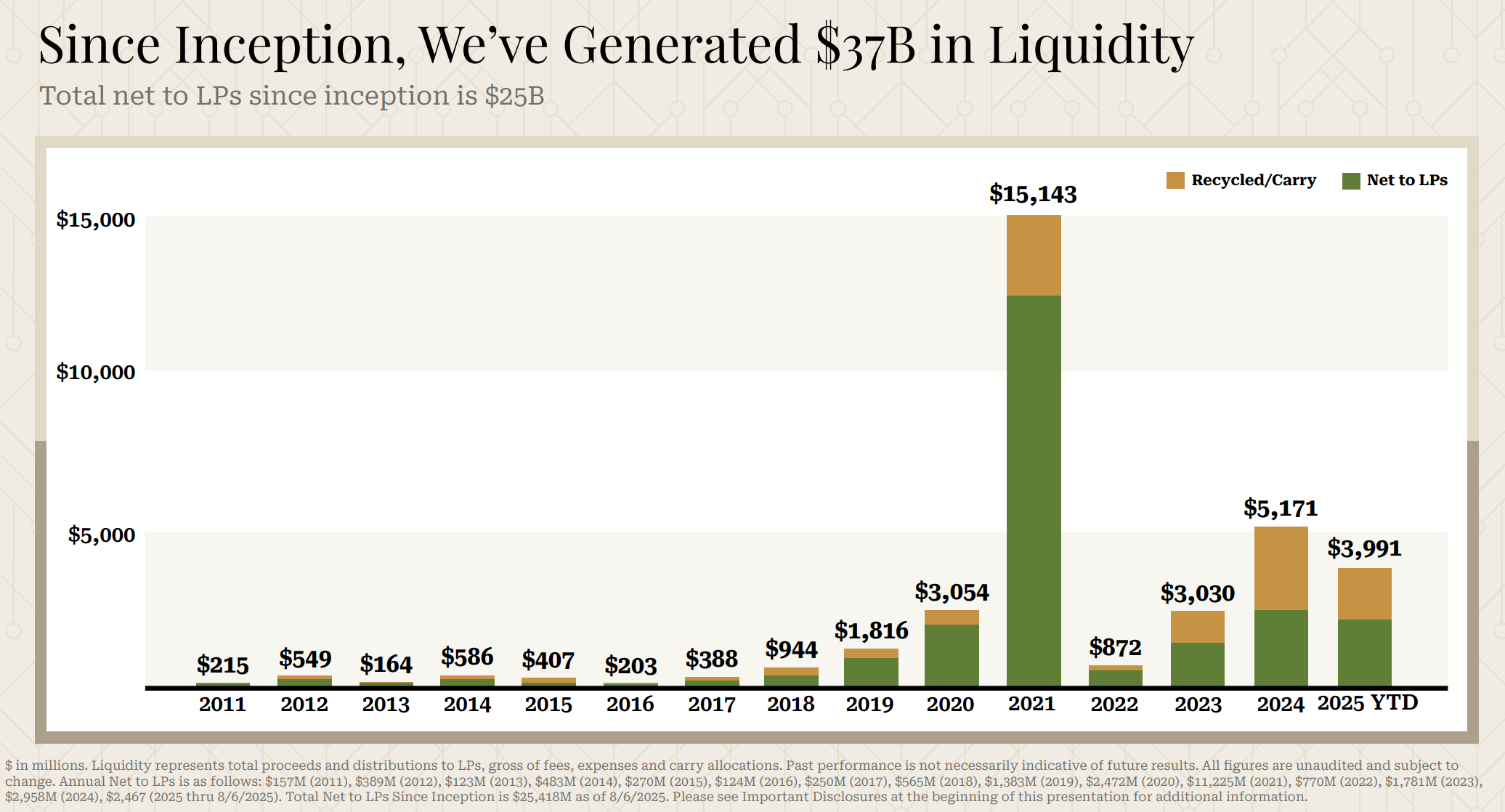

而最近一份泄露出来的 PPT 显示,自从 2009 年成立以来,a16z 给 LP 的净回报已经达到了 250 亿美金,其中 2021 年就有 112 亿美金。2021 年是 SaaS 那一波的最高点,没想到 a16z 成为了那波泡沫的最大赢家。

我简单查了一下,2021 年,a16z 最大的几个退出案例包括了:

- Coinbase 上市,a16z 最早于 2013 年底领投 Coinbase 的 B 轮(约 2000 万美元),并参与后续多轮融资 。上市时,公司市值约 858 亿美元。a16z 持有 Coinbase A 类股约 25%、B 类股约 14.8% ,上市后套现约 44.75 亿美元(持股仍剩约7%),获利超过 70 亿美元。

- Robinhood 上市,a16z 早在 2013 年即参与 Robinhood 种子轮融资(与 Ribbit 等联合投资 1600 万美元)。

- Roblox 上市,上市时市值约 426 亿美元,2020 年 2 月,a16z 领投 Roblox 1.5 亿美元 G 轮融资,股份 5% 左右。

- Marqeta(支付卡发行平台)上市, 上市时公司估值约 150 亿美元。a16z 参投多轮融资。

- Stack Overflow 被 Prosus 收购,收购价约 18 亿美元,a16z 曾于 2015 年领投 Stack Overflow 的 D 轮融资 。

- Affirm 上市,上市市值约 117 亿美元,a16z 曾参与 Affirm 2016 年 4 月的 1 亿美元 D 轮融资。

一位叫 Leslie Feinzaig 的 GP 统计称,如果把 a16z 所有基金的费用加起来,按照行业标准条款来算(2% 管理费和 20% Carry),那么仅今年一年他们的管理费就高达 7 亿美金,如果算上 carry 那就更多了。

不过,据 TechCrunch 前主编 Erick Schonfeld 说,a16z 收取的费用上限并不是 2% 和 20%,而是 3% 和 30%,这意味着其收取的费用还要高不少。

Leslie Feinzaig 认为,那些大型 VC 已经不是真正的 VC。首先在法律层面,像 a16z、Sequoia、Insight、General Catalyst、Thrive Capital 以及 Lightspeed 等都不是单纯的 VC,它们是注册投资顾问(RIA)。

其次,其投资策略和真正的 VC 已经有很大不同。以前真正的 VC 一直追求的是那些具有 Alpha 潜力的早期公司——高风险高回报,强调非共识的逆向投资。

但像 a16z,其投资方式已经完全不一样了,a16z 核心负责 AI 这块的 GP 合伙人 Martin Casado 最近发了一个引发了很多讨论的推文说,大型基金现在不再选择逆向投资,而是选择共识投资。在早期投资中,光有“非共识”的勇气是不够的,还必须具备判断这个“非共识”点能否在未来引发市场“共识”的远见:

认为非共识投资就是阿尔法所在的想法在早期阶段实际上是相当危险的,后续资本(Follow on Capital)趋向于越来越共识化。

Banana Capital 创始人 Turner Novak 的这个比喻非常形象,但也是目前市场的现实,大量资本涌入头部企业已经说明了问题。

不看 OpenAI 或者 Anthropic 这类大模型,即使是像 Cursor 这样的 AI 应用,最新消息称他们正在做新一轮的融资,估值起步价高达 200 亿美金,因为一些 Cursor 的早期投资人已经在二级市场以 200 亿美金的价格实现了部分退出。

Leslie Feinzaig 将像 a16z 这种巨型 VC 称为共识资本(Consensus Capital),其特点是:

- 只关注巨大的收益——忘记独角兽吧,他们追求的是万亿美元的收益;

- 人们相信只有一种类型的创始人能够取得如此巨大的成果——可以称之为“共识”创始人;

- 对于这种类型的创始人来说,他们对价格完全不敏感,愿意在非常早期阶段为这种类型的创始人支付高价;

- 这些基金规模非常大,可以在早期阶段的一轮融资中投入巨额资金——数千万甚至数亿。

共识资本流向那些有着非常独特、可预测背景的创始人。他们毕业于少数几所学校,在少数几家初创企业工作过,或在少数几个 AI 实验室有过建树。他们很容易被发现——你真的可以做一个 AI Agent 在他们融资前就找到他们。Leslie Feinzaig 说许多共识投资人都是这么做的。

如果你是这些创始人之一,那么从共识资本融资应该非常容易。不同的基金激烈竞争,抬高你公司的价格,从而有效地抹去他们自己投资组合中的 Alpha 收益。

如果你不是这类创始人,虽然会更难。但还有大量追求 Alpha 的早期投资人——真正的 VC,而当你的业务逐渐形成时,共识资本就会随之而来。

而对于普通开发者来说,瞄准那些极简的需求点同样能有不错的收益。最近看到几个功能极其单一、看似不起眼的产品,实际上也能有非常不错的收益,一些产品的使用场景给了我不少启发。它们没有复杂的算法,也没有庞大的团队,但精准地解决了